به گزارش خبرنگار مهر، بانکها در هر اقتصادی، نقش حیاتی در تأمین مالی بخش تولید و رشد اقتصادی ایفا میکنند. وظیفه اصلی این مؤسسات مالی، جمعآوری سپردهها از مردم و تخصیص آن به تسهیلات تولیدی، تجاری و سرمایهگذاریهای مولد است.

در واقع، بانکها باید با فراهمکردن منابع مالی برای بخشهای مولد اقتصاد، مانند تولید کالا و خدمات، زمینهساز ایجاد اشتغال، افزایش بهرهوری و رشد اقتصادی پایدار شوند. اما در سالهای اخیر، شاهد انحراف جدی بانکها از این وظیفه اصلی بودهایم.

بانکها بهجای تمرکز بر تأمین مالی بخشهای تولیدی، به فعالیتهایی غیرمولد و کمریسک مانند سرمایهگذاری در بازار مسکن، خرید سهام شرکتها و حتی راهاندازی بنگاههای اقتصادی خود پرداختهاند. این روند نهتنها منجر به تخصیص نادرست منابع مالی میشود، بلکه تبعات منفی عمیقی برای اقتصاد کشور دارد.

یکی از مهمترین چالشهای این وضعیت، پرداخت تسهیلات کلان بانکها به شرکتهای زیرمجموعه خود است. در شرایطی که بانکها باید منابع مالی خود را در جهت تأمین نیازهای تولیدی و توسعه کسبوکارهای کوچک و متوسط تخصیص دهند، شاهد آن هستیم که بسیاری از بانکها تسهیلات گستردهای به شرکتهای وابسته خود ارائه میدهند.

لازم به ذکر است، مطابق با گزارش رسمی مرکز پژوهشهای مجلس، بانکها در سال ۱۴۰۱، بیش از ۲۳۰ هزار میلیارد تومان به شرکتهای زیرمجموعه وام پرداخت کرده اند، البته این رقم مطابق با خود اظهاری بانکها بوده و رقم نهایی بسیار بیشتر از عدد اعلام است.درواقع مطابق با اعلام نظر کارشناسان این مرکز، برخی از بانکها، اسامی شرکتهای مرتبط با خود را به شکل کامل اظهار نکرده اند و شاید بتوان گفت میزان تسهیلات بانکها به شرکتهای زیرمجموعه خود در حدود ۴۰۰ هزار میلیارد تومان است.

این انحراف از وظایف اصلی بانکها، علاوه بر افزایش ریسکهای اقتصادی، به ایجاد یک وضعیت تورمی و فسادآلود منجر شده است.

یکی از دلایل اصلی این روند، جذابیت بالای سود در فعالیتهای غیرمولد است. سرمایهگذاری در بخشهایی مانند املاک و مستغلات، بازده سریع و مطمئنتری نسبت به سرمایهگذاری در بخشهای تولیدی دارد.

این امر، باعث میشود که بانکها بهجای حمایت از پروژههای تولیدی و ایجاد اشتغال، منابع خود را در مسیرهایی قرار دهند که به سودآوری کوتاهمدت و تأمین منافع شخصی سهامداران خود کمک میکند، نه به نفع اقتصاد ملی.

انحراف بانکها از فعالیتهای اصلی و تبعات آن برای اقتصاد

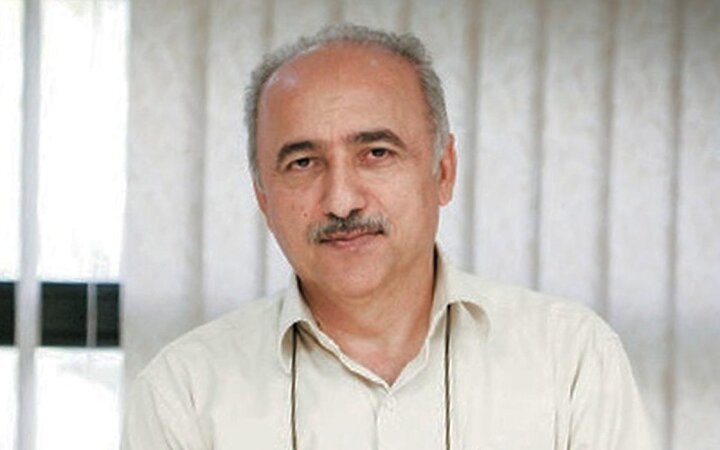

مرتضی افقه، اقتصاددان و عضو هیئتعلمی دانشگاه در گفتوگو با خبرنگار مهر، یکی از مهمترین چالشهای اقتصادی کشور را انحراف بانکها از مسیر اصلی خود و ورود به فعالیتهای غیرمولد عنوان کرد و گفت: این موضوع بسیار مهم و چالشبرانگیز است.

به گفته وی، بسیاری از بانکها بهجای تمرکز بر وظیفه اصلی خود یعنی تأمین مالی بخش تولید، به سمت فعالیتهایی مانند سرمایهگذاری در بازار مسکن، سهام و حتی ایجاد بنگاههای اقتصادی رفتهاند.

وی افزود: این انحراف تبعات بسیار جدی برای اقتصاد کشور دارد. بهعنوان نمونه، یکی از بانکهای خصوصی کشور ۲۵ هزار میلیارد تومان به شرکت زیرمجموعه خود تسهیلات پرداخت کرده است که خلاف قوانین رسمی کشور است.

سودآوری بالای فعالیتهای غیرمولد و تسهیلات کلان بانکها به خود

افقه یکی از دلایل اصلی این انحراف را سودآوری بالای فعالیتهای غیرمولد دانست و گفت: فعالیتهای غیرمولد، بازدهی سریعتر و مطمئنتری برای بانکها دارند؛ بنابراین، بانکها ترجیح میدهند تسهیلات خود را به شرکتهای زیرمجموعهشان اختصاص دهند تا از این فعالیتها سود بیشتری کسب کنند.

وی همچنین بر لزوم توجه به فقدان نظارت کافی و خلأهای قانونی در این زمینه تأکید کرد و افزود: این عوامل باعث شدهاند بانکها ریسک کمتری را در این نوع فعالیتها احساس کنند.

افقه در خصوص نقش نظارتی بانک مرکزی نیز گفت: متأسفانه بانک مرکزی تاکنون نتوانسته بهاندازه کافی در کنترل این انحرافات موفق باشد و دلایل مختلفی نظیر پیچیدگی سیستم بانکی، نفوذ گروههای قدرتمند در تصمیمگیریها و کمبود ابزارهای نظارتی مؤثر وجود دارد که مانع از عملکرد صحیح بانک مرکزی در این زمینه میشود.

نفوذ سهامداران در تصمیمگیریهای بانک مرکزی

این کارشناس اقتصادی در پاسخ به سوال خبرنگار مهر در خصوص نفوذ برخی سهامداران در تصمیمگیریهای بانک مرکزی گفت: نفوذ سهامداران بانکی، بهویژه در بانکهای خصوصی، باعث شده تصمیمگیریها به نفع گروههای خاص و به زیان اقتصاد کلان باشد.

وی بر لزوم افزایش شفافیت در تصمیمگیریهای بانکی و بازنگری در قوانین مربوط به مالکیت و کنترل بانکها تأکید کرد.

راهکارها و اصلاحات موردنیاز

افقه ضمن اشاره به ضعف نظارت و برخورد با تخلفات، گفت: اجرای قوانین میتواند منافعی را برای برخی افراد با خطر مواجه کند و همین موضوع باعث شده برخی مسئولین از اجرای جدی قوانین خودداری کنند.

وی اصلاح وضعیت نظام بانکی را فرایند زمانبر و پیچیدهای دانست و افزود: این اصلاحات نیازمند اراده سیاسی قوی و همکاری همه دستگاههای ذیربط است. بااینحال، با اقدامات جدی و پیگیرانه، وضعیت بانکها در آینده نزدیک بهبود خواهد یافت.

در پایان، افقه به پیشنهاد وزیر اقتصاد در خصوص بنگاه سازی بانکها اشاره کرد و گفت: پیشنهاد آقای همتی برای اصلاح وضعیت بانکها قابلتوجه است. اما ضمانت اجرایی این اصلاحات بستگی به اقدامات جدی بانک مرکزی و نظارت مؤثر بر بانکها دارد. تنها درصورتیکه قوانین به طور دقیق اجرا شوند و موانع کسبوکار کاهش یابند، میتوان امیدوار بود که بانکها به سمت فعالیتهای مولد حرکت کنند و نقش واقعی خود را در اقتصاد ایفا نمایند.

نظر شما